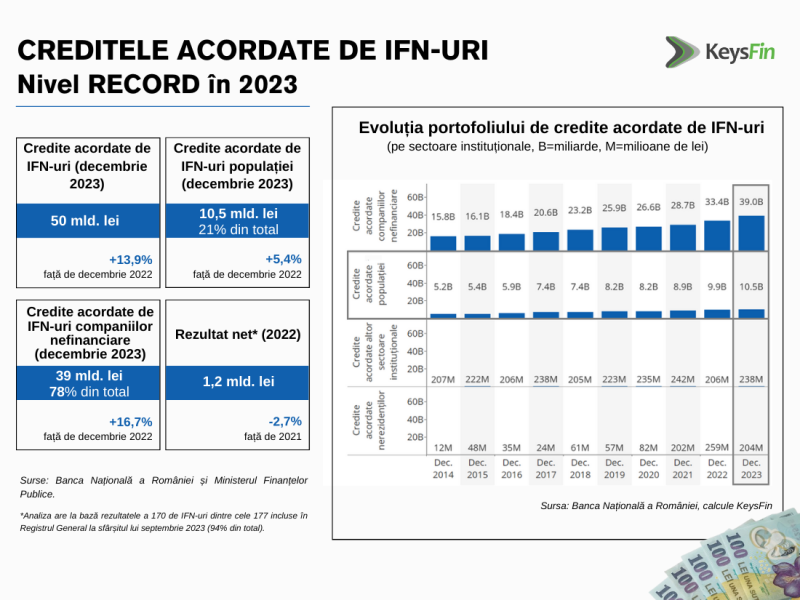

Valoarea creditelor acordate de instituțiile financiare nebancare (IFN) din România a atins nivelul record de aproape 50 de miliarde de lei, în 2023, după un avans anual de 13,9%, potrivit celei mai recente analize KeysFin.

IFN-urile creditează în special companiile nefinanciare, cu 78% din total portofoliu și un avans anual de 17%, în timp ce împrumuturile către populație au reprezentat 21% din total și au crescut în 2023 cu doar 5% față de anul anterior.

Parlamentul a adoptat la sfârșitul lui martie un proiect de lege care prevede plafonarea dobânzilor la creditele ipotecare și cele de consum (în valoare de până la 100.000 de lei), acordate de IFN-uri. Astfel, costurile totale ale creditului ar fi limitate la dublul sumei împrumutate, dar apar și limite zilnice de dobândă, în funcție de valoarea împrumutului.

Dobânda anuală efectivă (DAE) la creditele ipotecare pentru investiții imobiliare ar urma să fie limitată la cel mult 8 puncte procentuale peste rata dobânzii la facilitatea de creditare (în prezent 8%, deci nivelul maxim ar fi 16%), iar cele de consum DAE nu poate depăși cu peste 27 puncte procentuale, deci nivelul maxim ar fi 35%.

La momentul redactării analizei, legea fusese trimisă la Președintele României pentru promulgare și va fi aplicabilă la 90 de zile de la publicarea în Monitorul Oficial.

Ca pondere în total, IFN-urile incluse la categoria activități multiple de creditare au acordat 97% din totalul împrumuturilor, în timp ce instituțiile incluse la categoria de leasing financiar au creditat doar 2% din total, potrivit datelor de la sfârșitul lui decembrie 2023 publicate de Banca Națională a României (BNR).

Creditele acordate de IFN-uri: Populația în lei, companiile în euro

Aproape 89% dintre creditele acordate de IFN-uri populației au fost în lei, urmate de cele în euro cu 10,7% și alte valute cu 0,6% în decembrie 2023.

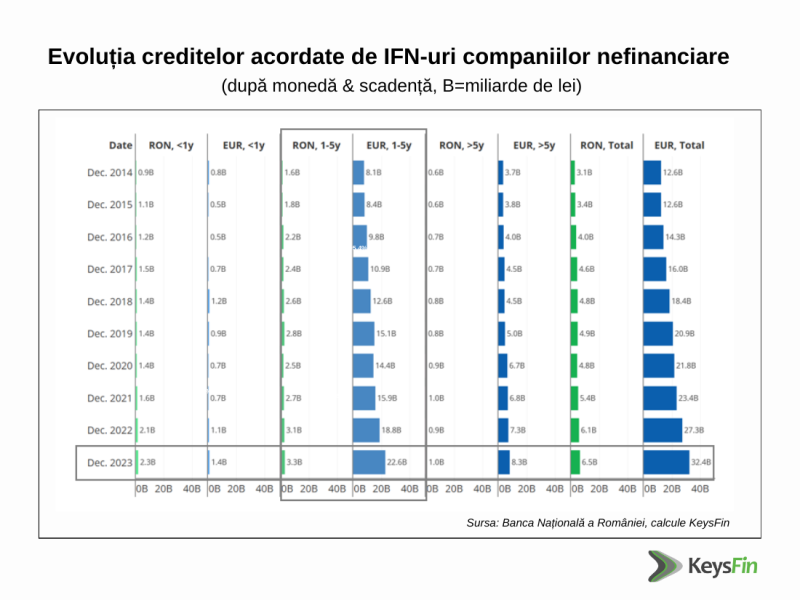

„Față de finalul lui 2022 observăm o creștere cu 19% în cazul ponderii creditelor acordate populației în euro și cu doar 4% a ponderii creditelor în lei. De cealaltă parte, 82% dintre creditele acordate de IFN-uri companiilor nefinanciare au fost în euro, urmate de cele în lei cu 18% din total, potrivit datelor BNR. Din perspectiva maturității, observăm că 58% din portofoliul de credite în euro acordate de IFN-urile locale companiilor nefinanciare aveau scadența cuprinsă între 1 și 5 ani, 21% aveau scadența peste 5 ani, iar 4% mai puțin de un an”, a declarat Diana Florescu, analist economic KeysFin, cel mai mare furnizor de soluții de business information cu capital 100% autohton din România.

Cele mai mari IFN-uri din România*

Unicredit Leasing Corporation IFN a rămas cel mai mare IFN din România după valoarea activelor totale, cu aproape 5,8 miliarde de lei, care a reprezentat 11,6% din total în 2022. Pe locul 2 s-a situat BCR Leasing IFN cu active totale de 3,6 miliarde de lei, 9% din total, urmat de Agricover Credit IFN, care a înregistrat cea mai mare creștere nominală de 842 milioane de lei, la 2,9 miliarde de lei. În top 5 urmează Deutsche Leasing România IFN cu 2,6 miliarde de lei și BNP PARIBAS Leasing Solutions IFN după cel mai mic avans nominal și procentual din top 10, potrivit datelor de la Ministerul Finanțelor Publice analizate de specialiștii KeysFin.

În privința Rezultatului net, Fondul Național de Garantare a Creditelor pentru IMM IFN (locul 10 după activele totale) a avut cel mai mare profit dintre IFN-urile locale, de aproape 180 milioane de lei și a generat 14,9% din total în 2022. Pe locul al doilea după profitul net înregistrat în 2021 s-a situat Unicredit Leasing Corporation IFN, cu aproape 122 milioane de lei, urmat de BT Leasing Transilvania IFN, cu 85,9 milioane de lei în 2022.

Rata creditelor neperformante, în scădere

Rata creditelor neperformante acordate de IFN-uri a scăzut cu 18,8 puncte procentuale (p.p.) față de decembrie 2022, la 3,2% în septembrie 2023, cele mai importante ajustări înregistrându-se în cazul companiilor (-18,3 p.p.), la 2%, potrivit datelor BNR. Cu toate acestea, rata creditelor neperformante acordate de IFN-uri populației a rămas de peste 2 ori mai mare decât cea a împrumuturilor bancare către populație (6,6% comparativ cu 3,8% în cazul creditelor bancare).

*Analiza are la bază rezultatele a 170 de IFN-uri dintre cele 177 incluse în Registrul General la sfârșitul lui Septembrie 2023 (94%).