România se află în rândul țărilor din Uniunea Europeană cu cea mai lungă și dificilă perioadă de insolvență, pentru firme, iar unul dintre motivele principale este legat de faptul că mulți investitori au lacune serioase în domeniul strategiilor de prevenire a riscului, afirmă experții de la Sierra Quadrant, într-un studiu privind piața insolvenței, realizat în colaborare cu KeysFin.

Tu știi cu cine faci afaceri? O întrebare simplă dar cu valențe multiple în mediul de business românesc. Cu cine semnezi un contract, cui oferi credit furnizor, cine este cel căruia îi întocmești/emiți o factură și de unde știi că o să ți-o plătească la timp? Sunt întrebări pe care prea puțini investitori și le pun, dovadă modul în care multe firme au ajuns în insolvență.

“Prinși în mirajul profitului pe termen scurt, creduli și prea puțini interesați de riscurile business-ului, mulți oameni de afaceri se trezesc, peste noapte, că trebuie să apeleze la insolvență, ca ultim colac de salvare”, afirmă Ovidiu Neacșu, asociat coordonator al Sierra Quadrant, unul dintre principalii jucători din piața insolvenței din România, cu un portofoliu de peste 100 milioane de euro.

Potrivit studiului Sierra Quadrant, realizat pe baza datelor KeysFin, cei aflați în această situație nu sunt deloc puțini. Studiul relevă faptul că numărul firmelor care intră anual în insolvență s-a menținut constant, în jurul a 7000 de firme, în perioada 2010-2017, cu mici fluctuații, de la an la an.

Astfel, dacă în 2010 erau înregistrate 7052 de firme în insolvență, cu o cifră de afaceri totală de 51,1 miliarde lei, în 2016 s-a ajuns la 6901 companii, cu afaceri totale de 21,4 miliarde de lei. Pentru 2017, dincolo de cifra legată de numărul total al firmelor, nu sunt încă disponibile toate datele financiare.

În statistica generală, ONRC a anunțat un număr de 9102 firme și PFA intrate în insolvență în 2017, în creștere cu 8,73% față de anul anterior. Iar primele trei luni din 2018 au adus o creștere cu 19,31% a numărului de cazuri de insolvență (2305), faţă de perioada similară din anul trecut.

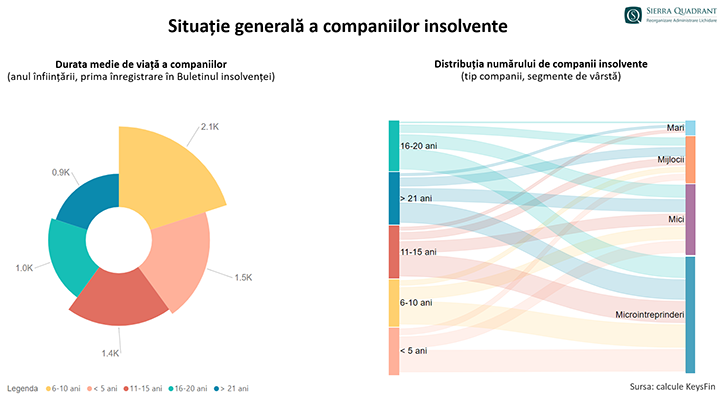

Cele mai multe firme aflate în insolvență în perioada 2010-2018 (T1) sunt din categoria microîntreprinderilor (94%), urmate de firmele mici (4,5%), o dovadă că forța financiară redusă reprezintă o componentă importantă în situațiile de risc.

“O firmă intră în insolvență, în România, în primul rând ca urmare a blocajului financiar, determinat de resursele insuficiente financiare de care dispune la un moment dat, de investițiile greșite și de lipsa unei strategii de risc fundamentate pe realitățile din economie. Din experiența noastră, există lacune serioase în materie de know-how de risc, de educație economică, în multe firme, de la ultimul angajat până la director economic, financiar sau patron”, afirmă Ovidiu Neacșu, practician de peste 20 de ani în domeniul insolvenței.

Profilul firmei în insolvență

Potrivit studiului Sierra Quadrant, prototipul firmei vulnerabile la insolvență este cel al unei microîntreprinderi care activează în primul rând în comerț, cel mai des în regiunea București-Ilfov, și care este condusă de un om de afaceri român, cu vârsta medie de 50 de ani.

O treime din totalul afacerilor celor aproape 7000 de firme în insolvență se înregistrau, potrivit ultimelor date oficiale de la RECOM, în București-Ilfov (7,23 miliarde de lei), urmate de business-urile înregistrate în regiunile Centru, Nord-Vest, Sud-Muntenia și Sud-Vest Oltenia, fiecare de puțin peste 2 miliarde de lei.

Cele mai multe firme aflate în insolvență activau, în 2016, în comerț (1940), urmate de cele din industria prelucrătoare (1323), construcții (1285), transport & depozitare (444),

Cele mai multe firme aflate în insolvență activau, în 2016, în comerț (1940), urmate de cele din industria prelucrătoare (1323), construcții (1285), transport & depozitare (444),

agricultură (430) și HORECA (363).

,,Chiar dacă, judecând pe ansamblul economiei, cifra de afaceri afectată de flagelul insolvenței a scăzut semnificativ din 2010 în 2016, de la 51,1 miliarde lei la 21,4 miliarde lei, la fel de important este că datoriile firmelor insolvente s-au adâncit în această perioadă, de la 57,4 miliarde lei la 75,3 miliarde lei”, au declarat experții Sierra Quadrant.

O altă cifră interesantă este reprezentată de durata medie de viață a firmelor, care era în intervalul analizat de 11,3 ani, aproximativ o treime (30.4%) dintre ele fiind active între 6-10 ani.

În ceea ce privește profilul acționarilor firmelor în insolvență, cei mai mulți investitori ajunși în această situație erau bărbați (6985), cu vârsta medie de 49,6 ani și care derulau afaceri în comerț, sectorul de prelucrare, construcții, transport și servicii. În ceea ce privește femeile, cei 3876 de acționari de sex feminin implicați în afaceri insolvente se ocupau mai ales cu comerțul și aveau vârsta medie de 48,5 ani.

Pe ansamblu, mai mult de 90% dintre investitorii companiilor intrate în insolvență erau de naționalitate română (11024), urmați de italieni (223), turci (106) și germani (60).

Boală lungă și grea la români

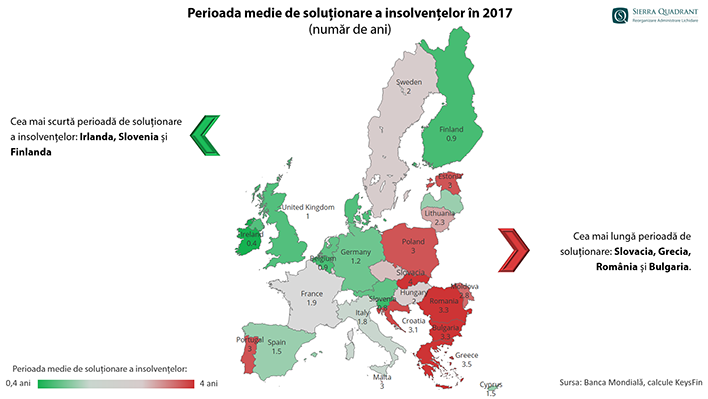

Potrivit studiului Sierra Quadrant, România este una dintre țările europene cu cele mai lungi și dificile perioade de insolvență în cazul firmelor, calculată ca perioada de la deschiderea până la închiderea oficială a procedurii de insolvență.

Dacă la nivel global, perioada medie de soluționare a cazurilor de insolvență era în 2017 de 2,5 ani, în România se situează la 3,3 ani, situație similară cu cea din Bulgaria, Grecia și Slovacia. La polul opus se află Irlanda, cu numai 4 luni, Finlanda cu 9 luni, Marea Britanie cu 1 an și Germania, cu o medie de 1,2 ani.

Pentru Uniunea Europeană, durata soluționării insolvențelor a fost în medie de 2 ani, iar la nivelul zonei euro de 1,9 ani în 2017.

Cele mai noi informații din mediul parlamentar indică o posibilă modificare a Legii insolvenţei, astfel încât firmele să nu mai poată prelungi ani de zile acest proces.

Potrivit reprezentanților coaliției de guvernare, ,,sunt firme care sunt de şase-şapte ani în procedură de insolvenţă şi pentru care nu s-a aprobat nici până astăzi un plan de reorganizare judiciară, deşi Legea insolvenţei prevede că ai o perioadă de observaţie de şase luni, propui un plan şi planul se implementează în maximum trei ani. Dacă în trei ani nu are rezultate, agentul economic respectiv intră în procedură de faliment şi se vând bunurile”.

Ovidiu Neacșu afirmă că dincolo de legislație, este nevoie ca mediul de afaceri să înțeleagă necesitatea educației continue în sectorul financiar-economic.

“Oamenii de afaceri trebuie să conștientizeze și să încerce să prevină situațiile de risc care duc la insolvență, la faliment. Este nevoie de o educație continuă în acest sector, de perfecționarea unor specialiști în domeniul riscului, de asumarea unor strategii investiționale fundamentate pe realitățile economice, nu doar pe speranțe, entuziasm și optimism. Serviciile de business information, de credit risk management sunt fundamentale într-o economie extrem de dinamică și instabilă din multe puncte de vedere, mai ales din punct de vedere al capitalizării, cum este cea românească”, a mai spus asociatul coordonator de la Sierra Quadrant.