WDP a adăugat la rezerva sa strategică de terenuri din România, în trimestrul III (T3) din acest an, aproximativ 75,000 mp, reprezentând patru locații. Trei dintre aceste achiziții, în special la Cluj (Apahida) și două locații în Timișoara, implică o extindere a celor aflate în proprietatea companiei. Aceste achiziții reprezintă o investiție totală de aproximativ 15 milioane de euro.

Iată raportul pe T3 al Warehouses de Pauw (WDP), cu informații relevante pentru România, transmise ZIUA CARGO:

Declarații intermediare, la data de 30 septembrie 2022

• EPRA Câștiguri pe acțiune: 0.95 euro peste 9M 2022, o creștere de 14% față de anul precedent.

• Poziționare solidă într-un mediu macro volatil: bilanț solid, lichiditate puternică și portofoliu diversificat de proprietăți pentru lanțurile de aprovizionare, cu un flux de numerar rezistent la inflație (venituri din chirii indexate la inflație și rată de acoperire ridicată pentru împrumuturi pe termen lung)

• Plan de creștere 2022-25: volum de investiții identificat de 430 milioane de euro, în concordanță cu ritmul de creștere predeterminat. WDP rămâne concentrat pe targetul de profit pe termen lung EPRA Earnings: câștig pe acțiune de 1,50 euro până în 2025.

• Dinamica pieței fundamental sănătoasă: în mediul macroeconomic și geopolitic turbulent

actual, sectorul logistic rămâne esențial pentru mai multe industrii și fundamental solid, cu o cerere susținută peste graniță.

• Lansarea accelerată a strategiei Energy as a business: o extindere a proiectelor de

durabilitate profitabile ca răspuns la cererea crescută de investiții în procesul de tranziție a

energiei.

• Perspective 2022: WDP confirmă așteptarea pentru EPRA Earnings – 1,25 euro pe acțiune

pentru 2022, în creștere cu +14% față de 2021.

1. Rezumat

• EPRA Earnings: 175.9 milioane de euro peste 9M 2022, adică o creștere de 17% față de 2022 (150,6 milioane de euro). EPRA Earnings pe acțiune peste 9M 2022 se ridică la 0,95 euro, o creștere de 14% față de 0,83 euro în 2021. Acest lucru a fost determinat în principal de proiectele de pre-închiriere a noilor construcții și de creșterea organică prin indexarea contractelor de leasing, precum a achizițiilor

nou realizate și a unor venituri nerecurente.

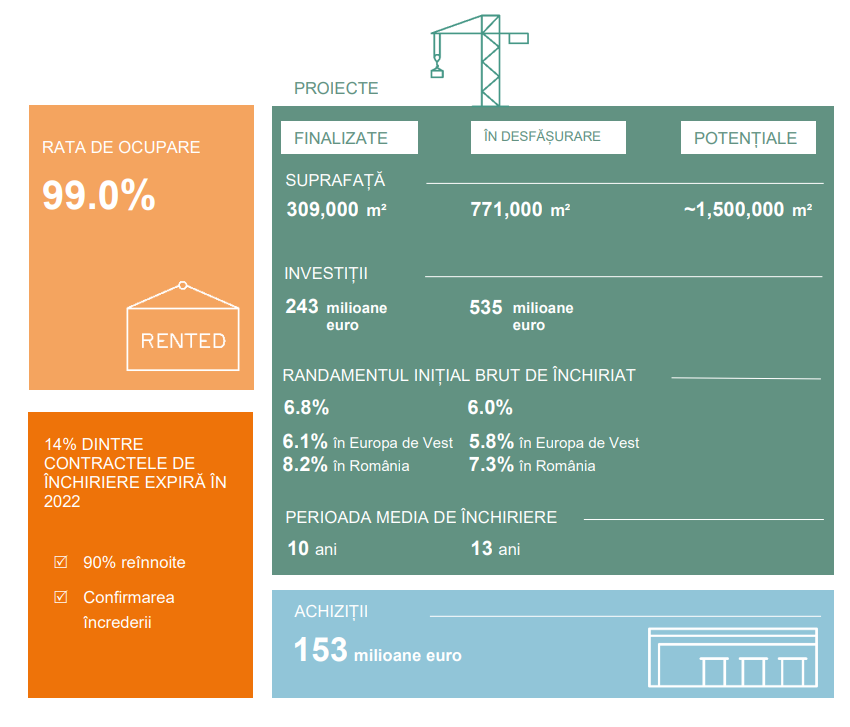

• Rata de ocupare și piața imobiliară directă: portofoliul este aproape închiriat integral, în proporție

de 99%, la data de 30 septembrie 2022 (98.5% la 31 decembrie 2021). Acest lucru se bazează pe dinamica unei piețe sănătoase, cererea continuând în toate sectoarele (atât la capătul de intrare, cât și la cel de ieșire al lanțului de aprovizionare), fapt ce duce la presiune în creștere asupra chiriilor.

• Portofoliu: reevaluare de +279,2 milioane de euro (Q3 2022: +12,1 milioane de euro) sau +4.2% în primele nouă luni ale anului 2022, în principal datorită creșterii valorii estimate a chiriei (+6% până în prezent), precum și datorită câștigurilor de capital nerealizate la proiecte.

• Audit: valoarea îndatorării la 30 septembrie 2022 se ridică la 39,2%, iar datoria netă/EBITDA (ajustat) este de 8.5x, ambele stabile de la trimestru la trimestru. WDP are un profit robust de lichiditate de 24 de luni, cu aproximativ 1 miliard de euro în linii de credite neutilizate și angajate (pentru finanțarea proiectelor și scadențele împrumutului). Mai mult, 86% din datorie este acoperită în ciuda creșterii ratelor dobânzilor și pe termen lung (în medie, pe o perioadă de 7 ani).

• Plan de creștere 2022-25: în primele nouă luni ale anului 2022 a fost identificat un volum de investiții de aproximativ 430 milioane de euro (Q3 2022: 170 milioane euro), constând în proiecte noi și terenuri, precum și achiziții de clădiri existente, la care se adaugă investiții în tranziția energetică pe lângă planul strategic de investiție în cumpărarea a 10% din acțiunile Catena.

WDP rămâne concentrat pe ținta de obținere de profit pe termen lung în planul său de creștere a EPRA Earnings la o valoare de 1,50 euro pe acțiune în 2025, cu accent puternic pe profitabilitate (de exemplu strategia Energy as a Business, un bilanț solid și o poziție solidă din perspectiva lichidității). Acest lucru se întâmplă în contextul evoluției continue (și accelerate) a factorilor externi, precum volatilitatea crescută a pieței, perspectivele macroeconomice slăbite și costul capitalului crescut.

• WDP Energie: actuala criză energetică și concentrarea pe profitabilitate sporesc investițiile în sustenabilitate: instalarea unui Green Mobility Hub și extinderea capacității de energie solară cu aproximativ 55 MWp reprezintă proiecte lansate în al treilea trimestru al anului 2022, constând într-o investiție de aproximativ 40 milioane de euro.

• Recunoașterea strategiei ESG: un scor de 75/100 în S&P Global Corporate Sustainability

Assessment 2022 (+12 puncte față de anul precedent). Data obținerii punctajului: 23 septembrie 2022.

• Perspective 2022: pentru 2022, WDP confirmă așteptările privind un câștig EPRA de 1,25 euro pe acțiune (o creștere de +14% față de 1,10 euro pe acțiune în 2021). Pe baza acestor prognoze, este proiectat un dividend de 1,000 euro brut pe acțiune pentru 2022 (plătibil în 2023), pe baza unei creșteri similare. Aceste previziuni se bazează pe informațiile deținute la acest moment și pe situația actuală, exceptând circumstanțele neprevăzute în contextul unui climat macroeconomic volatil și ratei în creștere a dobânzii.

2. Activități operaționale pentru Q3 2022

2.1. Achiziții și dezinvestiții

2.1.1 Achiziții

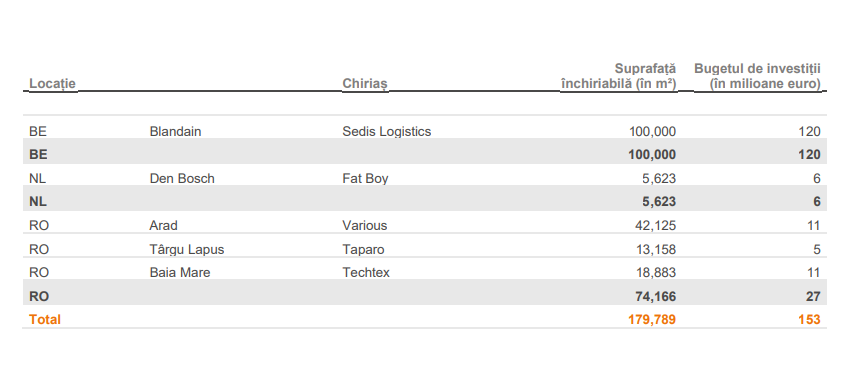

Pe parcursul anului 2022 au fost identificate anumite achiziții cu un volum total de investiții de aproximativ 153 milioane euro (plata a 53 milioane euro este programată să aibă loc în Q4 2022, respectiv cea de-a doua fază a vânzării și închirieii SEDIMMO NV/SA.). Toate acestea au fost efectuate la prețuri la valoarea justă conform rapoartelor de evaluare întocmite de experți imobiliari independenți. WDP generează un randament total inițial brut de închiriere de aproximativ 4.8% (excluzând rezervele de teren).

2.1.2 Achiziții identificate în trimestrul III al anului 2022 – pe baza a 100% din investiția pentru entitățile consolidate integral (inclusiv WDP România) și a cotei proporționale pentru asocierile în parcipație (respectiv 29% pentru WDPort din Ghent Big Box și 55% pentru Luxemburg).

În România, WDP adăugă la rezerva sa strategică de terenuri aproximativ 75,000 m²,

reprezentând patru locații. Trei dintre aceste achiziții – în special la Cluj (Apahida) și două locații în Timișoara implică o extindere a locațiilor aflate în proprietate. Aceste achiziții reprezintă o investiție totală de aproximativ 15 milioane de euro.

2.1.3 Prezentarea generală a tuturor achizițiilor din 2022

2.1.4 Vânzări

În România, o locație mai mică și cu importanță strategică redusă a fost vândută peste valoarea contabilă.

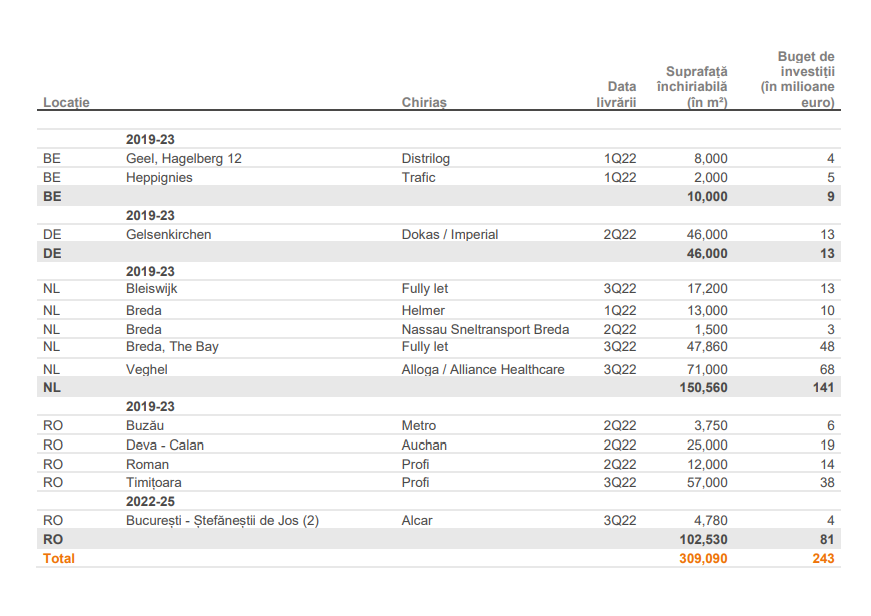

2.2. Proiecte finalizate în 2022

WDP a livrat cu succes următoarele proiecte pre-închiriate, cu o suprafață totală închiriabilă de 309,000 m², în cursul anului 2022. Randamentul brut inițial de închiriere din totalul acestor proiecte finalizate se ridică la 6.8% (ce reprezintă un randament brut inițial de închiriere de aproximativ 6,1% în Europa de Vest și 8,2% în România), cu o investiție de aproximativ 243 milioane euro. Termenul mediu de închiriere este de 10,3 ani.

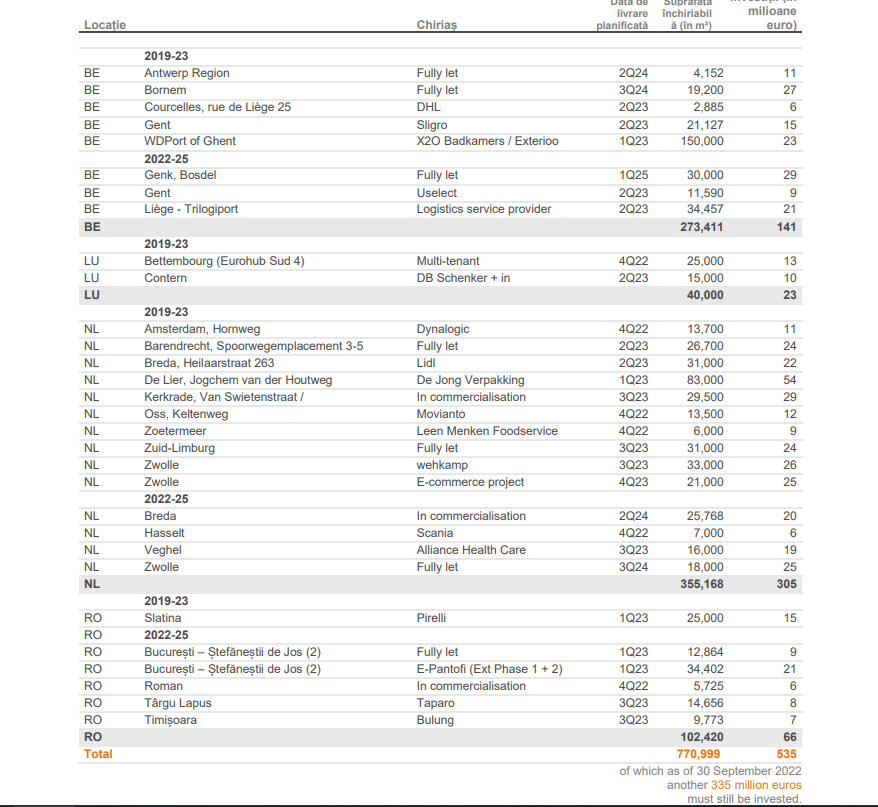

2.3. Proiecte în derulare

WDP se așteaptă să genereze un randament brut inițial de închiriere de aproximativ 6,0% din toate proiectele derulate, în valoare de aproximativ 535 milioane euro, cu o suprafață închiriabilă de aproximativ 771,000 m².5 Aceste proiecte sunt închiriatr în proporție de 90%, iar durata medie a contractelor de închiriere este de 12,6 ani.

2.3.1 Prezentarea generală a tuturor proiectelor în derulare – BBazat pe 100% din investiția pentru entitățile consolidate integral (inclusiv WDP România) și cota proporțională pentru asocierile de participație (respectiv. 55% pentru Luxemburg și 29% pentru WDPort of Ghent Big Box – X 2O Badkamers/Exterioo). Suprafața inchiriabilă pentru asocierile în participațiune este întotdeauna afișată în proporție de 100%

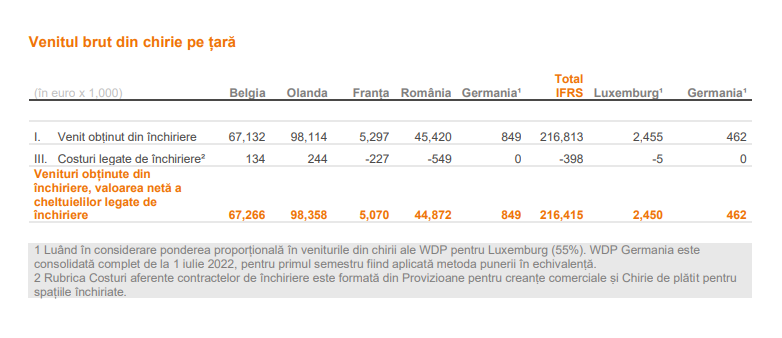

3. Rezultate financiare

4. Calendar financiar

27 ianuarie 2023 – Anunțarea rezultatelor anuale 2022

19 aprilie 2023 Anunțarea rezultatelor din Q1 2023

26 aprilie 2023 Adunarea generală anuală pentru exercițiul financiar 2022

27 aprilie 2023 Data ex-dividend 2022

28 aprilie 2023 Data de înregistrare a dividendului 2022

17 mai 2023 Data plății dividendului 2022

28 iulie 2023 Anunțarea rezultatelor obținute în prima jumătate a anului 2023

18 octombrie 2023 – Anunțarea rezultatelor din Q3 2023